- ナスダック100・S&P500・ラッセル2000のPER(株価収益率)の概要

- PERの解説など

- S&P500のPERの過去平均とレンジ・水準の目安

- 実質金利とPERの関係

- ナスダックは成長性も織り込まれているので、お金の量も注目する

- グロース株が優位か?バリュー株が優位か?相対株価と実質金利の推移を見てみよう!

- S&P500のPBR・売上高・営業利益率・当期純利益、ROE(自己資本利益率)はこちら

- EPSと配当利回り(ナスダック100・S&P500・ラッセル2000)の推移はこちら

- チャート(ナスダック100のPER)

- チャート(S&P500のPER)

- チャート(ラッセル2000のPER)

- [速報] 現在の予想PER(ナスダック100・S&P500・ラッセル2000)

- 時系列(historical data)

ナスダック100・S&P500・ラッセル2000のPER(株価収益率)の概要

ナスダック100・S&P500・ラッセル2000のPER(株価収益率)の推移を掲載しています。実績PERと予想PERの両方を掲載しており、それぞれ米国10年国債利回り(長期金利)と実質金利の比較チャートを掲載しているため、金利の動きと比較してご覧いただくこともできます。

- 当ページは、ナスダック100(NASDAQ100)・S&P500・ラッセル2000のPER(株価収益率)の解説と推移(チャートと時系列)を掲載したページです。

- 各指数・指標の解説

「実績PERと予想PERの違い」 - ナスダック100指数・S&P500・ラッセル2000指数のそれぞれの実績PERと予想PERを掲載しています。

- 「実績」とは、実績PER(Trailing 12 months:過去4回(12カ月)分の四半期EPSの合計によるPER)です。

- 「予想」とは、予想PER(Forward 12 months:12カ月先の予想PER)です。

- 2019.3.29からラッセル2000の掲載を開始しました。

- P/E Ratio(NDX/NASDAQ100 Index) historical data&chart

- P/E Ratio(SPX/Standard & Poor’s 500 Stock Index) historical data&chart

- P/E Ratio(RTU/Russell2000) historical data&chart

PERの解説など

- 予想PERとは?実質PERとは?その違いの解説

- PERがマイナスの場合の解説

- n.a.とは(解説)

- PERで異常値が出ている場合の解説

それぞれの解説は、以下の「PER(NYダウ・ダウ輸送株平均・ダウ公共株15種平均)」のページで記載しています。

S&P500のPERの過去平均とレンジ・水準の目安

過去1990年からの傾向は、S&P500種株価指数(S&P500)のPER(株価収益率)の大きなレンジは約11倍から25倍程度です。上限は2000年前後と2020年に25倍を超えることもありましたが30倍には達しておらず、大局ではその水準が上限となりやすそうです。下限は1990年代と2010年前後で10倍に達することなく反発しています。

1990年から2020年のS&P500のPERの平均は16-17倍程度です。ゆえに、大局のレンジは「11-25倍」、平均は「16-17倍」程度で見るのが過去の推移からの傾向ですが、中央銀行の金融政策によるカネ余り等で極端なPERも許容される可能性もありますので、あくまで目安として見ておいた方がいいでしょう。

実質金利とPERの関係

実質金利の詳しい解説等は、以下の実質金利(米国)と株式益利回り(ナスダック100・S&P500・ラッセル2000)のページでわかりやすく記載しています。

ここでは以下に、米国の実質金利(10年)と予想PER(以下「PER」と記載)の関係について記載します。

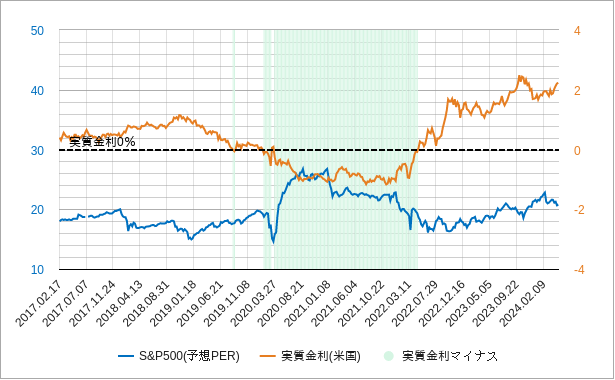

実質金利とPERの過去の傾向

当ページのPERと実質金利のチャートを見てもらえれば、PERと実質金利は逆相関の傾向が鮮明であることがわかると思います。実質金利が上昇すればPERは低下、実質金利が低下すればPERが上昇する傾向が顕著です。また、実質金利が上昇するほどPERは低水準であり、実質金利がマイナスであればPERが高水準でも許容される傾向があるのも顕著です。

なぜ実質金利が上昇するとPERが下がる?その理由

実質金利が上昇すればPERが低下する傾向が顕著、つまり実質金利の上昇は株価下落要因となるのですが、なぜ実質金利が上昇すれば株価が下落するのでしょうか?

実質金利が上昇すれば割引率(将来の利益を現在価値に割り引く際の率・資本還元率・資本コスト・WACC)が上昇しますので、株価が下落するのは当然の状態です。実質金利が上昇すれば投資家のリスク許容度が下がりますので、PERの水準が切り下がるのも通常の状態です。逆に、実質金利が低下・マイナスであれば消費や投資が刺激され、投資家のリスク許容度が上がりますので、PERの水準が切り上がりやすくなります。

金融緩和的か?金融引き締め的か?を見る

実質金利を見れば金融緩和的か金融引き締め的かがわかりますので、実質金利の見方とPERの関係を簡単にまとめておくと、

- 実質金利がマイナスであれば緩和的状況で、経済が刺激されて投資家のリスク許容度が上がり、割引率が低下して株価の理論価値が上がってPERは上昇、あるいは高水準のPERが許容される状況です。

- 実質金利がプラスであったり高い水準であれば引き締め的状況で、経済が抑制されて投資家のリスク許容度が下がり、割引率が上昇して株価の理論価値が下がってPERは低下、あるいはPERが低水準になる状況です。

ただし、これはあくまで金利に着目した理屈です。実質金利の上昇・低下を株価がどれほど織り込んでいるのか、先行きの金融環境は緩和的か引き締め的かによっても変わります。

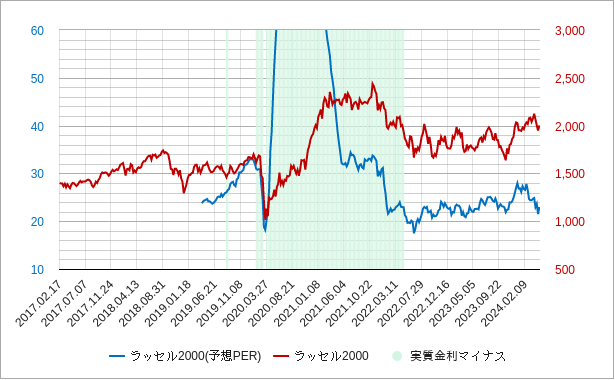

実質金利はプラス圏か?マイナス圏か?PERの水準が変わる

PERは一定のレンジで推移しやすい傾向がありますが、実質金利の上昇・低下で投資家のリスク許容度が変わりますので、実質金利がプラス圏かマイナス圏かによってPERのレンジの水準も変わりやすいです。ここではS&P500のPERを参考に過去の傾向を記載しますが、

- 実質金利がプラス圏であれば、15倍から20倍程度で推移しやすい

- 実質金利がマイナス圏であれば、PERは20倍以上も許容されやすい

という傾向があります。

実質金利のピッチに注目!実質金利急上昇で株価は大幅下落も

実質金利の上昇は、そのピッチも注目されます。実質金利が急上昇した場合、株価の大幅下落を伴うことが多いです。実質金利の上昇局面ではPERの水準が切り下がるのは上記の通りですが、実質金利が急上昇した場合、投資家はPERの適正水準がわからなくなって不安心理が働きますので、パニック売りが出て株価が大幅に下落する傾向があります。

ナスダックは成長性も織り込まれているので、お金の量も注目する

上記では米国の代表的な株価指数であるS&P500を中心に解説しましたが、ナスダックは成長期待がより大きい株価指数ですので「お金の量」も注目しておく必要があります。

お金の量が絞られる局面で株は総じて売られやすくなりますが、特にナスダックなど成長期待で買われているものは株価の下げがキツくなりやすいです。

それはなぜか?

成長性を支えるのは「お金の量」だからです。ゆえに、FRB(連邦準備制度理事会)がお金の量を絞る局面ではナスダックはより売られやすい(PERがより低下しやすい)、FRBがお金の量を拡大する局面ではナスダックはより買われやすい(PERが上昇しやすい)ので、FRBのバランスシートも注目されます。もちろん株は先んじて動きますので、お金の量が絞られると予想している段階から売られやすくなり、お金の量が拡大すると予想している段階から買われやすくなると見るのが一般的です。

FRBのバランスシートの推移は、以下のページで掲載しています(解説付き)。

グロース株が優位か?バリュー株が優位か?相対株価と実質金利の推移を見てみよう!

実質金利の上昇・低下によってグロース株(成長株)への投資が優位か、バリュー株(割安株)への投資が優位かの傾向も謙虚に出ます。

グロース株が優位かバリュー株が優位かは「グロース/バリュー相対株価」を見ればわかります。「グロース/バリュー相対株価」の推移は、以下のページで掲載しています(解説付き)。

実質金利とグロース/バリュー相対株価は、逆相関しやすい傾向があります。つまり、実質金利が上昇すればバリュー株が優位になり、実質金利が低下すればグロース株が優位になる傾向が顕著ですので、これをチェックしながら投資行動を判断するのが効率的です。

S&P500のPBR・売上高・営業利益率・当期純利益、ROE(自己資本利益率)はこちら

S&P500のPBRや売上高、売上高伸び率、営業利益率、当期純利益、ROEの推移は、以下のページで掲載しています。

EPSと配当利回り(ナスダック100・S&P500・ラッセル2000)の推移はこちら

ナスダック100指数とS&P500(S&P500種株価指数)、ラッセル2000指数のEPS(1株あたり利益)と配当利回りの推移は、以下のページで掲載しています。

チャート(ナスダック100のPER)

NASDAQ100(ナスダック100指数)の実績PERと予想PERは、ナスダック100との比較チャートにしています。

[週次] ナスダック100の実績PERのチャート

- 拡大表示はこちら

- Chart [Price Earning Ratio(P/E ratio TRAILING):NASDAQ100 Index-Weekly]

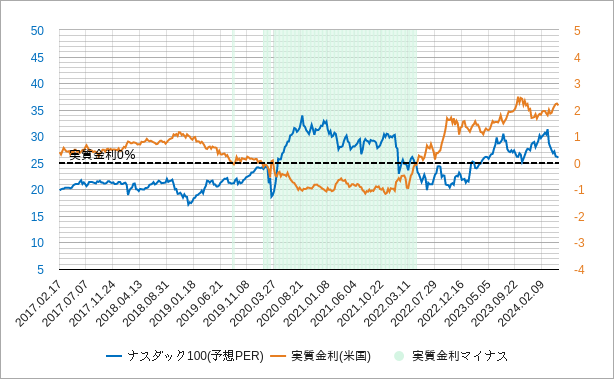

[週次] ナスダック100の予想PERのチャート

- 拡大表示はこちら

- チャートの背景が薄緑色の期間は実質金利がマイナスの期間です(白色の期間は実質金利がプラスの期間)。

- Chart [Price Earning Ratio(P/E ratio PROJECTED):NASDAQ100 Index-Weekly]

[週次] ナスダック100の予想PERと米国10年国債利回り(長期金利)のチャート

- 拡大表示はこちら

- Chart [PER(PROJECTED):NASDAQ100 Index,10year-Treasury Constant Maturity-Weekly]

- 米国10年国債利回りの推移と詳しい解説は、以下のページで掲載しています。

[週次] ナスダック100の予想PERと実質金利のチャート

- 拡大表示はこちら

- チャートの背景が薄緑色の期間は実質金利がマイナスの期間です(白色の期間は実質金利がプラスの期間)。

- チャートは実質金利のゼロラインに黒色の点線を引いています。

- Chart [PER(PROJECTED):NASDAQ100 Index,US real interest rate-Weekly]

チャート(S&P500のPER)

S&P500の実績PERと予想PERは、S&P500との比較チャートにしています。

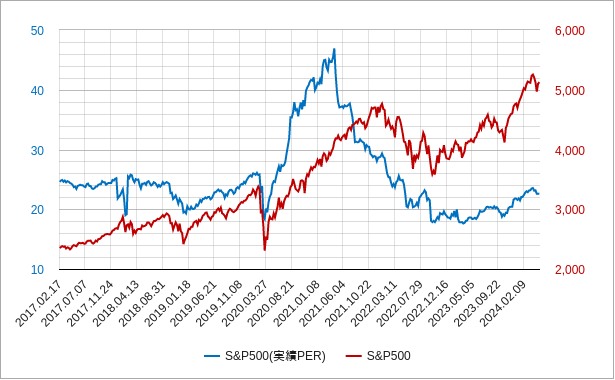

[週次] S&P500の実績PERのチャート

- 拡大表示はこちら

- Chart [Price Earning Ratio(P/E ratio TRAILING):S&P500-Weekly]

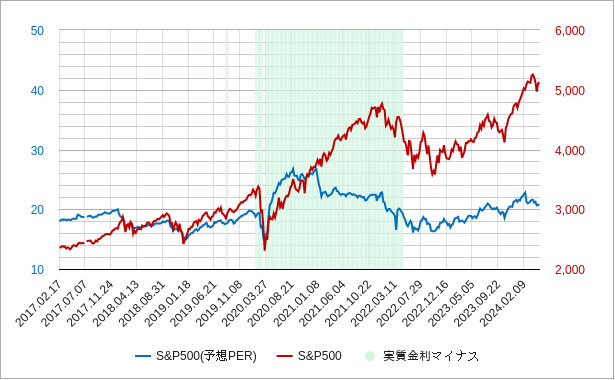

[週次] S&P500の予想PERのチャート

- 拡大表示はこちら

- チャートの背景が薄緑色の期間は実質金利がマイナスの期間です(白色の期間は実質金利がプラスの期間)。

- Chart [Price Earning Ratio(P/E ratio PROJECTED):S&P500-Weekly]

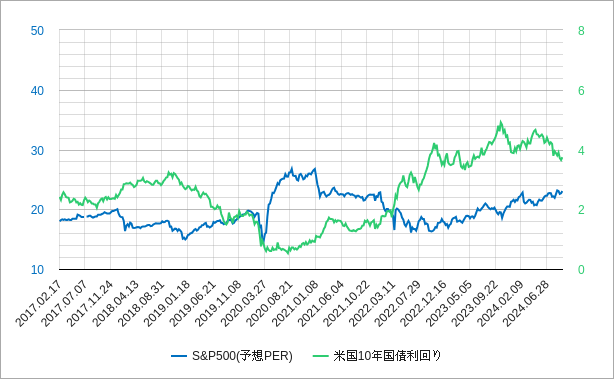

[週次] S&P500の予想PERと米国10年国債利回り(長期金利)のチャート

- 拡大表示はこちら

- Chart [PER(PROJECTED):S&P500,10year-Treasury Constant Maturity-Weekly]

[週次] S&P500の予想PERと実質金利のチャート

- 拡大表示はこちら

- チャートの背景が薄緑色の期間は実質金利がマイナスの期間です(白色の期間は実質金利がプラスの期間)。

- チャートは実質金利のゼロラインに黒色の点線を引いています。

- Chart [PER(PROJECTED):S&P500,US real interest rate-Weekly]

チャート(ラッセル2000のPER)

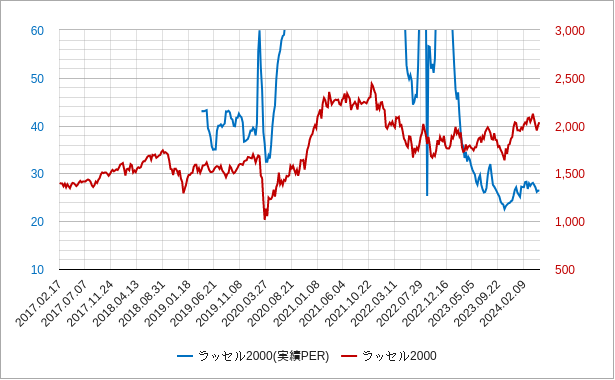

ラッセル2000の実績PERと予想PERは、ラッセル2000との比較チャートにしています。

[週次] ラッセル2000の実績PERのチャート

- 拡大表示はこちら

- Chart [Price Earning Ratio(P/E ratio TRAILING):Russell2000 Index-Weekly]

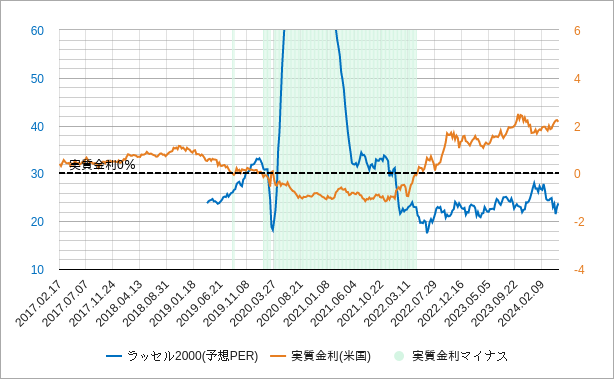

[週次] ラッセル2000の予想PERのチャート

- 拡大表示はこちら

- チャートの背景が薄緑色の期間は実質金利がマイナスの期間です(白色の期間は実質金利がプラスの期間)。

- Chart [Price Earning Ratio(P/E ratio PROJECTED):Russell2000 Index-Weekly]

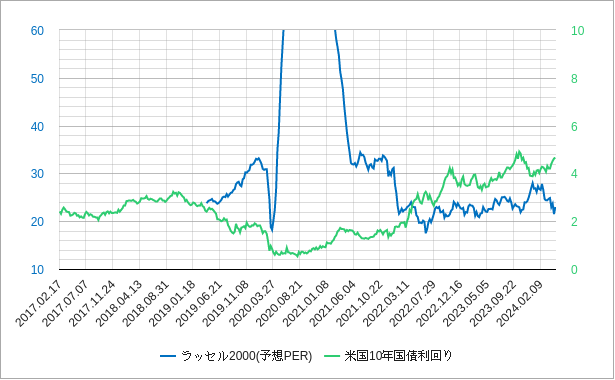

[週次] ラッセル2000の予想PERと米国10年国債利回り(長期金利)のチャート

- 拡大表示はこちら

- Chart [PER(PROJECTED):Russell2000 Index,10year-Treasury Constant Maturity-Weekly]

[週次] ラッセル2000の予想PERと実質金利のチャート

- 拡大表示はこちら

- チャートの背景が薄緑色の期間は実質金利がマイナスの期間です(白色の期間は実質金利がプラスの期間)。

- チャートは実質金利のゼロラインに黒色の点線を引いています。

- Chart [PER(PROJECTED):Russell2000 Index,US real interest rate-Weekly]

[速報] 現在の予想PER(ナスダック100・S&P500・ラッセル2000)

| 日付 | NASDAQ100 予想PER | S&P500 予想PER | ラッセル2000 予想PER |

|---|---|---|---|

| 2024.04.15 | 26.70 | 20.99 | 23.31 |

時系列(historical data)

2024年

| 日付 | NASDAQ100 実績PER | NASDAQ100 予想PER | S&P500 実績PER | S&P500 予想PER | ラッセル2000 実績PER | ラッセル2000 予想PER |

|---|---|---|---|---|---|---|

| 04.12 | 30.78 | 27.15 | 23.17 | 21.25 | 27.05 | 23.63 |

| 04.05 | 30.15 | 26.81 | 23.10 | 21.10 | 27.56 | 22.96 |

| 03.28 | 30.92 | 27.36 | 23.55 | 21.57 | 28.02 | 24.85 |

| 03.22 | 31.15 | 27.98 | 23.47 | 21.58 | 27.85 | 24.69 |

| 03.15 | 30.65 | 28.65 | 23.17 | 21.35 | 27.42 | 24.38 |

| 03.08 | 32.89 | 31.32 | 23.15 | 21.10 | 27.89 | 24.37 |

| 03.01 | 33.02 | 30.35 | 22.85 | 20.98 | 26.75 | 24.63 |

| 02.23 | 34.12 | 30.65 | 23.01 | 21.25 | 28.27 | 26.52 |

| 02.16 | 32.08 | 30.27 | 22.78 | 22.79 | 28.20 | 27.81 |

| 02.09 | 31.72 | 30.02 | 22.37 | 22.51 | 27.12 | 26.55 |

| 02.02 | 30.87 | 29.65 | 22.07 | 22.15 | 27.13 | 26.73 |

| 01.26 | 31.37 | 30.15 | 22.06 | 22.01 | 27.23 | 27.32 |

| 01.19 | 30.27 | 29.08 | 21.47 | 21.47 | 25.01 | 26.12 |

| 01.12 | 30.11 | 28.53 | 21.82 | 21.57 | 25.53 | 26.87 |

| 01.05 | 29.15 | 27.95 | 21.56 | 21.24 | 25.98 | 26.82 |

2023年

| 日付 | NASDAQ100 実績PER | NASDAQ100 予想PER | S&P500 実績PER | S&P500 予想PER | ラッセル2000 実績PER | ラッセル2000 予想PER |

|---|---|---|---|---|---|---|

| 12.29 | 30.15 | 28.92 | 21.78 | 21.57 | 27.08 | 27.95 |

| 12.22 | 29.98 | 28.78 | 21.78 | 21.37 | 26.56 | 26.99 |

| 12.15 | 29.65 | 28.49 | 21.59 | 21.25 | 25.37 | 25.90 |

| 12.08 | 28.35 | 27.34 | 20.43 | 20.41 | 24.35 | 24.89 |

| 12.01 | 28.75 | 27.55 | 20.43 | 20.47 | 24.15 | 24.18 |

| 11.24 | 28.98 | 27.63 | 20.37 | 20.45 | 23.85 | 23.89 |

| 11.17 | 29.27 | 27.19 | 20.17 | 20.17 | 23.75 | 23.95 |

| 11.10 | 30.37 | 26.43 | 19.37 | 19.72 | 23.45 | 22.47 |

| 11.03 | 29.63 | 25.75 | 19.42 | 19.27 | 23.14 | 22.37 |

| 10.27 | 28.92 | 25.15 | 18.92 | 18.55 | 22.54 | 21.87 |

| 10.20 | 29.89 | 26.52 | 19.15 | 19.48 | 23.52 | 22.91 |

| 10.13 | 30.05 | 26.78 | 18.75 | 19.52 | 23.65 | 23.07 |

| 10.06 | 29.27 | 26.12 | 19.42 | 19.17 | 24.10 | 23.15 |

| 09.29 | 29.55 | 26.15 | 19.55 | 19.43 | 25.15 | 23.55 |

| 09.22 | 29.75 | 26.75 | 20.05 | 19.86 | 25.64 | 23.14 |

| 09.15 | 30.56 | 27.32 | 20.34 | 20.27 | 26.18 | 22.63 |

| 09.08 | 30.27 | 26.97 | 20.17 | 20.05 | 26.75 | 23.95 |

| 09.01 | 30.82 | 27.35 | 20.49 | 20.17 | 27.23 | 24.75 |

| 08.25 | 31.75 | 27.01 | 20.18 | 19.99 | 27.61 | 24.09 |

| 08.18 | 30.07 | 27.15 | 20.28 | 20.15 | 29.63 | 24.24 |

| 08.11 | 30.25 | 27.55 | 20.37 | 20.41 | 31.96 | 24.75 |

| 08.04 | 32.02 | 29.15 | 20.27 | 20.75 | 31.15 | 25.10 |

| 07.28 | 34.63 | 29.15 | 20.42 | 20.97 | 29.63 | 25.01 |

| 07.21 | 32.72 | 30.47 | 20.37 | 20.68 | 26.96 | 24.99 |

| 07.14 | 31.67 | 29.32 | 19.98 | 20.37 | 26.10 | 24.15 |

| 07.07 | 31.25 | 28.92 | 19.69 | 20.10 | 26.01 | 23.42 |

| 06.30 | 31.15 | 28.67 | 19.61 | 19.80 | 26.63 | 23.75 |

| 06.23 | 30.92 | 28.65 | 19.57 | 19.82 | 27.63 | 24.37 |

| 06.16 | 31.47 | 29.76 | 19.75 | 20.12 | 29.63 | 24.65 |

| 06.09 | 30.25 | 28.37 | 19.14 | 19.52 | 28.96 | 23.78 |

| 06.02 | 29.23 | 27.65 | 18.68 | 18.92 | 27.63 | 22.47 |

| 05.26 | 28.27 | 26.67 | 18.37 | 18.55 | 28.22 | 22.62 |

| 05.19 | 28.12 | 26.62 | 18.57 | 18.82 | 29.75 | 22.54 |

| 05.12 | 27.56 | 26.27 | 18.42 | 18.78 | 30.24 | 22.56 |

| 05.05 | 26.75 | 25.75 | 18.37 | 18.48 | 30.85 | 21.96 |

| 04.28 | 26.81 | 26.05 | 18.61 | 18.87 | 31.75 | 22.01 |

| 04.21 | 26.75 | 26.12 | 18.62 | 18.92 | 32.96 | 22.41 |

| 04.14 | 26.72 | 26.01 | 18.56 | 18.88 | 33.42 | 22.96 |

| 04.06 | 26.34 | 25.72 | 18.12 | 18.54 | 32.49 | 21.68 |

| 03.31 | 26.15 | 25.37 | 18.06 | 18.15 | 34.51 | 21.61 |

| 03.24 | 25.63 | 24.85 | 17.72 | 17.75 | 33.23 | 20.84 |

| 03.17 | 25.37 | 24.72 | 17.62 | 17.93 | 35.63 | 21.05 |

| 03.10 | 25.04 | 24.25 | 17.85 | 18.12 | 36.25 | 21.92 |

| 03.03 | 24.51 | 23.96 | 17.80 | 18.01 | 38.63 | 21.15 |

| 02.24 | 24.61 | 24.02 | 17.82 | 17.92 | 42.31 | 22.75 |

| 02.17 | 24.98 | 25.12 | 18.35 | 18.72 | 46.96 | 23.22 |

| 02.10 | 23.63 | 25.24 | 19.97 | 18.57 | 45.42 | 23.27 |

| 02.03 | 24.34 | 24.92 | 18.65 | 18.52 | 47.63 | 23.47 |

| 01.27 | 26.36 | 23.08 | 19.72 | 18.29 | 52.41 | 23.12 |

| 01.20 | 24.69 | 21.47 | 18.92 | 17.54 | 57.93 | 21.82 |

| 01.13 | 24.75 | 21.65 | 19.15 | 17.37 | 63.91 | 21.92 |

| 01.06 | 23.47 | 21.25 | 18.42 | 16.92 | 66.93 | 21.34 |

2022年

| 日付 | NASDAQ100 実績PER | NASDAQ100 予想PER | S&P500 実績PER | S&P500 予想PER | ラッセル2000 実績PER | ラッセル2000 予想PER |

|---|---|---|---|---|---|---|

| 12.30 | 23.81 | 21.96 | 18.59 | 17.52 | 68.61 | 22.78 |

| 12.23 | 23.79 | 21.86 | 18.61 | 17.37 | 71.53 | 22.59 |

| 12.16 | 23.52 | 21.78 | 18.91 | 17.83 | 72.61 | 22.72 |

| 12.09 | 24.56 | 22.75 | 19.18 | 17.95 | 79.63 | 23.23 |

| 12.02 | 24.98 | 23.15 | 19.65 | 18.36 | 85.96 | 23.74 |

| 11.29 | 24.10 | 22.43 | 19.12 | 17.82 | 81.64 | 23.02 |

| 11.18 | 24.37 | 22.54 | 19.22 | 17.75 | 85.68 | 23.65 |

| 11.11 | 24.27 | 22.31 | 19.35 | 17.72 | 87.96 | 24.05 |

| 11.04 | 23.01 | 20.87 | 18.37 | 16.92 | 78.98 | 22.49 |

| 10.28 | 23.35 | 21.14 | 18.68 | 17.03 | 72.96 | 22.22 |

| 10.21 | 23.07 | 20.97 | 18.27 | 16.57 | 65.96 | 21.43 |

| 10.14 | 23.02 | 20.34 | 17.85 | 16.37 | 53.96 | 21.07 |

| 10.07 | 23.99 | 20.79 | 18.05 | 16.30 | 51.02 | 21.02 |

| 09.30 | 22.94 | 20.82 | 17.85 | 16.35 | 52.93 | 21.37 |

| 09.23 | 23.10 | 20.92 | 18.09 | 16.42 | 51.92 | 20.75 |

| 09.16 | 24.97 | 22.57 | 21.49 | 17.48 | 56.49 | 22.19 |

| 09.09 | 25.32 | 22.65 | 21.80 | 17.63 | 56.63 | 21.92 |

| 09.02 | 24.82 | 22.31 | 21.53 | 17.52 | 25.27 | 21.85 |

| 08.26 | 26.75 | 24.25 | 22.84 | 18.37 | 65.78 | 22.98 |

| 08.19 | 27.21 | 24.36 | 23.18 | 18.38 | 60.06 | 22.74 |

| 08.12 | 27.36 | 24.32 | 22.75 | 18.69 | 65.49 | 22.97 |

| 08.05 | 26.82 | 23.06 | 22.56 | 18.22 | 68.96 | 22.63 |

| 07.29 | 26.92 | 22.76 | 22.20 | 18.01 | 75.63 | 21.45 |

| 07.22 | 25.75 | 21.87 | 21.95 | 17.12 | 63.93 | 20.56 |

| 07.15 | 24.68 | 20.97 | 20.57 | 16.43 | 52.63 | 19.78 |

| 07.08 | 25.28 | 20.96 | 21.07 | 16.69 | 46.11 | 20.41 |

| 07.01 | 24.65 | 20.96 | 20.62 | 16.69 | 46.32 | 19.75 |

| 06.24 | 25.06 | 21.23 | 20.43 | 16.95 | 44.97 | 18.28 |

| 06.17 | 23.22 | 19.85 | 20.33 | 16.10 | 44.37 | 17.47 |

| 06.10 | 25.78 | 22.01 | 21.54 | 17.65 | 49.37 | 19.89 |

| 06.03 | 26.47 | 22.75 | 21.72 | 18.05 | 50.57 | 20.12 |

| 05.27 | 25.43 | 22.01 | 21.09 | 17.63 | 49.74 | 19.59 |

| 05.20 | 25.17 | 21.37 | 20.31 | 17.15 | 50.79 | 19.70 |

| 05.13 | 26.15 | 22.12 | 20.48 | 17.45 | 52.65 | 19.65 |

| 05.06 | 28.96 | 22.86 | 22.58 | 18.25 | 59.93 | 20.87 |

| 04.29 | 30.01 | 23.22 | 24.14 | 18.62 | 65.19 | 21.25 |

| 04.22 | 31.15 | 24.75 | 24.90 | 19.35 | 67.96 | 22.93 |

| 04.14 | 31.86 | 24.84 | 24.82 | 19.62 | 63.02 | 22.95 |

| 04.08 | 32.71 | 25.62 | 24.91 | 19.97 | 63.96 | 23.01 |

| 04.01 | 33.54 | 26.09 | 25.57 | 20.11 | 66.76 | 23.96 |

| 03.25 | 33.35 | 25.75 | 24.78 | 19.85 | 65.42 | 23.43 |

| 03.18 | 32.75 | 24.97 | 24.53 | 16.52 | 65.97 | 23.15 |

| 03.11 | 30.25 | 23.57 | 23.68 | 18.85 | 63.96 | 22.93 |

| 03.04 | 31.53 | 24.52 | 24.21 | 19.25 | 64.93 | 22.43 |

| 02.25 | 31.76 | 24.78 | 23.83 | 19.49 | 76.96 | 22.37 |

| 02.18 | 31.96 | 24.81 | 24.46 | 19.69 | 87.96 | 22.05 |

| 02.11 | 34.01 | 25.56 | 25.36 | 20.05 | 98.62 | 22.63 |

| 02.04 | 33.62 | 24.89 | 25.37 | 20.05 | 100.65 | 21.98 |

| 01.28 | 33.75 | 23.89 | 25.96 | 19.72 | 412.63 | 21.56 |

| 01.21 | 35.52 | 22.91 | 27.24 | 20.10 | 590.28 | 23.09 |

| 01.14 | 37.85 | 27.62 | 28.55 | 21.10 | 635.79 | 25.89 |

| 01.07 | 38.37 | 27.98 | 28.76 | 21.25 | 648.77 | 27.63 |