貸出態度指数(貸出態度DI・判断DI)の最新データを速報で掲載しています。

貸出態度指数は、銀行の企業向け融資の貸出態度が3カ月前に比べて厳格化したか緩和化したかがわかる指標です。大・中企業向けの貸出態度指数と、小企業向けの貸出態度指数が公表されており、その両方を掲載しています。見方の解説や、貸出態度指数が米雇用統計や失業率の先行指標となる点、景気後退(リセッション)の目安となる水準も記載していますので、解説を読んでからチャートや時系列を見ていただくとわかりやすいです。

AIによる貸出態度指数の重要度評価

貸出態度指数は、銀行の融資姿勢を企業視点で調査した指標。景気循環や金融政策の影響を敏感に反映し、企業への信用供給の変化を把握する重要な手段である。貸出の緩和や引き締めの動向が明確に示され、金融政策の効果や信用リスクの変化を評価できる。貸出態度の変化は、企業投資や消費の先行指標となることが多く、景気の先読みが可能。特に金融政策の転換期において、企業の資金調達環境を示す信頼できる指標として役立つ。ただし、企業の回答に基づく調査であるため、金融市場の即時的な変化を捉えるには限界がある。また、貸出態度指数単独では、信用市場全体の動きを完全に把握することはできない。他の指標(貸出残高、信用スプレッドなど)との組み合わせが必須。

AIによる指標の重要度評価は”辛口評価”の設定になっています。見方の詳しい説明は「AIによる指標の重要度評価について」を参照。

チャート(貸出態度指数)

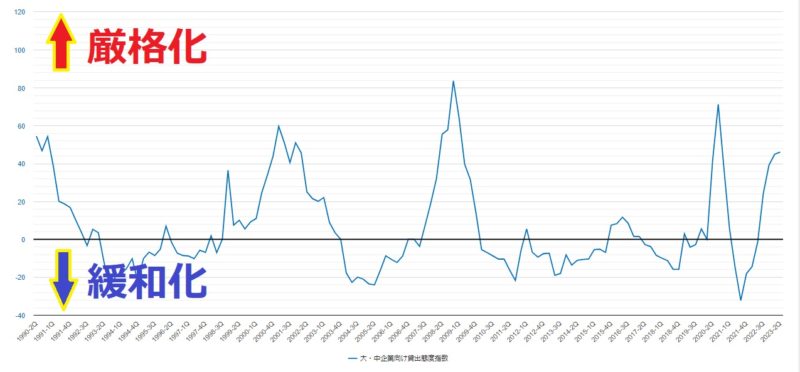

大企業・中企業向けの貸出態度指数(貸出態度DI)のチャート

大企業・中企業向けの貸出態度指数(貸出態度DI)の推移を示したチャートです。

小企業向けの貸出態度指数(貸出態度DI)のチャート

小企業向けの貸出態度指数(貸出態度DI)の推移を示したチャートです。

貸出態度指数(大企業・中企業向け)を表示中

- スマホはチャート画像タップで拡大表示します。

- チャート上部のタブ(ボタン)をクリックするとチャートが切り替わります(選択中のタブは濃い青色)。

- チャートの灰色の期間が米国の景気後退期間です(1960年1月分から掲載)。景気後退期間の解説と推移は「景気後退期間(米国・アメリカ)」のページを参照してください。

[速報] 最新データ|貸出態度指数の時系列(historical data)

| 期間 | 大・中企業向け 貸出態度指数 | 小企業向け 貸出態度指数 |

|---|

貸出態度指数の解説

貸出態度指数とは?(貸出態度DIとは?)

貸出態度指数とは、「貸出態度DI」とも呼ばれる、FRB(連邦準備制度理事会)が四半期(3カ月)ごとに公表しているローンサーベイで、金融機関の融資の担当者にFRBがヒアリング調査をし、その貸出態度を指数化したもので、3カ月前と比較して貸出態度を厳格化(悪化)させているか緩和化させているか、その割合を示した指標です。銀行が企業に対する貸出態度を3カ月前に比べて厳格化した割合から緩和化した割合を除いた指標です。この貸出態度指数(貸出態度DI)は、年間売上高5000万ドル以上の米国内銀行最大80行と外国銀行の米国内支店および代理店24行が対象となっています。

ヒアリング調査は銀行のC&Iローンの見込み需要の変化について尋ね、融資ポリシーが過去3カ月間変更されていない場合はそのポリシーが長期基準と比較して制限的または緩和的であっても、変更がないものとして報告し、過去3カ月間にポリシーが強化または緩和された場合は、長期的な基準と比較してどのような状況であるかに関係なく、その旨を報告するようになっています。

貸出態度指数(貸出態度DI)は、大企業と中企業向けの貸出態度指数と、小企業向けの貸出態度指数が公表されており、当ページではその両方を掲載しています。

貸出態度指数(貸出態度DI)の公表日

貸出態度指数(貸出態度DI)は四半期毎に調査を実施し、1月/2月・4月/5月・8月・10月/11月のFOMC(連邦公開市場委員会)でデータが得られるように公表されます。通常は1月・4月・7月・10月の調査分が月末か翌月(日は決まっていません)頃に公表されますが、年に1,2回追加調査を実施することもあります。公表の際は、当サイトの”更新情報”のページや公式X(旧ツイッター)等でお知らせします。

貸出態度指数の上昇と低下のチャートの見方

貸出態度指数(貸出態度DI)は、数値が上昇していれば金融機関(銀行)が貸出態度を厳格化していることを示し、低下していれば緩和化していることを示します。金融機関(銀行)の貸出態度が厳格化されると企業は資金調達が厳しくなり、緩和化されると企業は資金調達がしやすくなります。

貸出態度指数の変化と実際の銀行の貸出のタイムラグは1年程度

貸出態度指数(貸出態度DI)の厳格化・緩和化は、1年程度のタイムラグを伴って実際の銀行の貸出に変化が起こるのが過去の傾向から認知されています。例えば、貸出態度指数が大きく上昇して厳格化されていた場合、1年後に銀行の貸出が大きく低下しやすい傾向があります。

住宅市況と貸出態度の関係

住宅市況の変化は銀行の貸出態度に影響しやすい傾向があります。住宅市況の悪化で住宅ローンの貸し倒れが出てくると銀行の利益や資本が圧迫されますので、貸出態度は厳格化しやすいです。また、貸出態度が厳格化されれば多額の融資を必要とする不動産には逆風となります(特に商業用不動産は厳しくなります)。商業用不動産に融資しているのは小規模商業銀行が多いので(概ね7割程度)、その場合は不良債権が増えないかどうかもチェックしておいた方がいいでしょう。

貸出態度指数は米雇用統計の先行指標

貸出態度指数は米雇用統計に逆相関しやすい傾向があり、米雇用統計の変化幅に対して2四半期程度先行しやすい指標として認知されています。

米雇用統計の推移と解説は、以下のページで掲載しています。

失業率と貸出態度指数の関係(先行性と連動性)

貸出態度指数は米国の失業率にも先行性があります。金融機関の貸出態度の厳格化・緩和化は失業率の大きく影響するためです(この解説は以下の欄に記載します)。貸出態度指数の厳格化は失業率の上昇要因となり、貸出態度指数の緩和化は失業率の低下要因となる連動性が見受けられ、過去の傾向では貸出態度指数は失業率に1年程度先行する傾向があります(ただし、必ずそうなるというものではありません)。

米国の失業率の推移と解説は、以下のページで掲載しています。米国の失業率と貸出態度指数の比較チャートも掲載しています。

貸出態度指数と景気後退(リセッション)の水準と目安

過去の傾向では、大企業と中企業向けの貸出態度指数(貸出態度DI)が60%を超えてくると、米国では景気後退(リセッション)入りする傾向があります。ゆえに、貸出態度指数(貸出態度DI)は60%が景気後退の目安になりやすいと見れます。当ページの貸出態度指数のチャートには米国の景気後退期も表記していますので、過去の傾向をチェックできます。

利上げと利下げ・長短金利差と貸出態度指数の関係(逆イールドで貸出態度は厳格化?)

FRBが利上げすると銀行の貸出態度は厳格化されやすくなります。利上げ局面では貸出金利が上昇し、銀行は融資基準を引き上げやすくなり、企業の借り入れは需要が落ちて設備投資なども減少しやすくなります。企業は資金繰りが苦しくなりますので倒産が増えやすくなり、失業者も増えやすくなります。また、長短金利差で逆イールドが発生すれば銀行は利ざやが稼ぎにくくなりますので、貸出態度はさらに厳格化しやすくなります。一方、FRBの利下げ局面ではこれと逆のことが起きやすくなります。

米国の長短金利差の推移と解説は、以下のページで掲載しています。

- 当ページは、貸出態度指数(貸出態度DI・判断DI)の解説と推移(チャートと時系列)を掲載したページです。

- Source:Board of Governors of the Federal Reserve System

- FRB公表分を掲載しています。

- FRB銀行融資担当者調査

- 単位:%

- Senior Loan Officer Opinion Survey on Bank Lending Practices historical data&chart