Nations TailDex(TDEX)の最新のデータを速報で更新しています。

TDEXは、米国の株式市場の将来の大きなショック(テールリスク)に対する市場参加者の警戒度を数値化した唯一の指標です。市場参加者がテールリスクに本気で備えているかどうかがわかります。株価やVIX指数が安定していても、水面下でテールリスクを意識した“保険”が買われ始めると上昇する指標で、不確実性や懸念が増している兆候がつかめます。

TDEXはスキュー指数と同様に”ディープOTM”に焦点を当てた指標でよく似た指標ですが、スキュー指数ではわからない市場参加者の危機に対する警戒の”強さ”がわかります。プロがよく見る指標ですが、投資の世界ではプロもアマも関係ありませんので、しっかりチェックしておきましょう。VIX指数とスキュー指数と一緒に見て下さい。見方のわかりやすい解説も掲載しています。

AIによるNations TailDex(TDEX)の重要度評価

TDEXは万能ではないが「何も起きていない時の警戒度」を測る点では非常に優秀な補助指標。VIXや価格指標と組み合わせることで真価を発揮する。VIXでは捉えにくい「静かな警戒」を可視化し、テールリスクという現代市場の本質を反映する。中長期のリスク管理・環境認識に有効。ただし、単体では売買判断に使いにくく一般投資家には認知度が低い。データ理解なしでは誤解されやすい面もある。

AIによる指標の重要度評価は”辛口評価”の設定になっています。見方の詳しい説明は「AIによる指標の重要度評価について」を参照。

チャート(Nations TailDex(TDEX))

過去最高値:94.48|過去最低値:5.42|基本レンジ:9.26~19.89|平均値:14.57

(日次)Nations TailDex(TDEX)のチャート

Nations TailDex(TDEX)の推移を示したチャートです。VIX指数との比較チャートにしています。

(日次)Nations TailDex(TDEX)とスキュー指数のチャート

Nations TailDex(TDEX)の推移を示したチャートです。スキュー指数との比較チャートにしています。

(日次)Nations TailDex(TDEX)とS&P500のチャート

Nations TailDex(TDEX)の推移を示したチャートです。S&P500との比較チャートにしています。

Nations TailDex(TDEX)を表示中

Chart [Nations TailDex(TDEX)-Daily]

- スマホはチャート画像タップで拡大表示。

- チャート上部のタブ(ボタン)をクリックするとチャートが切り替わります(選択中のタブは濃い青色)。

- 基本レンジや平均値等は月初データ更新。

- Nations TailDex(TDEX)の基本レンジ(標準偏差±1σ)と平均値に点線を引いています。

- Nations TailDex(TDEX)とVIX指数・スキュー指数の見方の解説は、当ページ下部の解説欄を参照。

- VIX指数とスキュー指数の解説と推移は、以下のページで掲載しています。

[速報] 最新データ|Nations TailDex(TDEX)の時系列(historical data)

| 日付 | Nations TailDex(TDEX) | 前日比 |

|---|

Nations TailDex(TDEX)の解説

Nations TailDex(TDEX)とは?

Nations TailDex(テールデックス、以下 TDEX)は、株式市場において将来の大きなショック(テールリスク)に対する市場参加者の警戒度を数値化した指標です。通常のVIX指数などのボラティリティ指標では捉えにくい「まれだが破壊力の大きいリスク」に焦点を当て、市場がどれだけ“ファットテール(以下で解説)を意識しているか”を示します。価格が安定していても、水面下で“保険”が買われ始めるとTDEXは上昇します。

TDEXは、テールイベントの発生確率を測定した唯一の指標です。テールイベントとは、一般的に価格が標準偏差3倍以上下落することを指します。

当ページでは、完全初心者でも理解できるように1から解説し、

- TDEXの考え方

- 何を見ている指標なのか

- 水準の目安と読み取り方

- 実務・投資判断での使い方

までを体系的にまとめます。

まずは、そもそも「テールリスクとは?」と「ファットテールとは?」について解説します。

テールリスクとは何か

テールリスクとは、

発生頻度は低いが一度起きると甚大な影響をもたらす極端な価格変動リスク

を指します。

多くの金融理論は「価格変動は正規分布に近い」という前提を置きます。しかし実際の市場では、

- 暴落

- ショックイベント

- 流動性枯渇

といった極端な変動が理論よりも頻繁に起きることが知られています。この「分布の端(テール)」で起こる大きな損失リスクを「テールリスク(Tail Risk)」と呼びます。

重要なのは、金融市場の値動きは正規分布ではなくファットテールを持つという点です。つまり「めったに起きないはずの出来事が、思った以上の頻度で起きる」世界で市場は動いています。

ファットテールとは何か

ファットテール(Fat Tail)とは、

めったに起きないはずの大きな出来事が、想像以上に高い確率で起きる性質

を指します。

金融の世界では特に、

大暴落や急騰などの“極端な値動き”が、理論よりも頻繁に起きること

を説明するために使われる概念です。

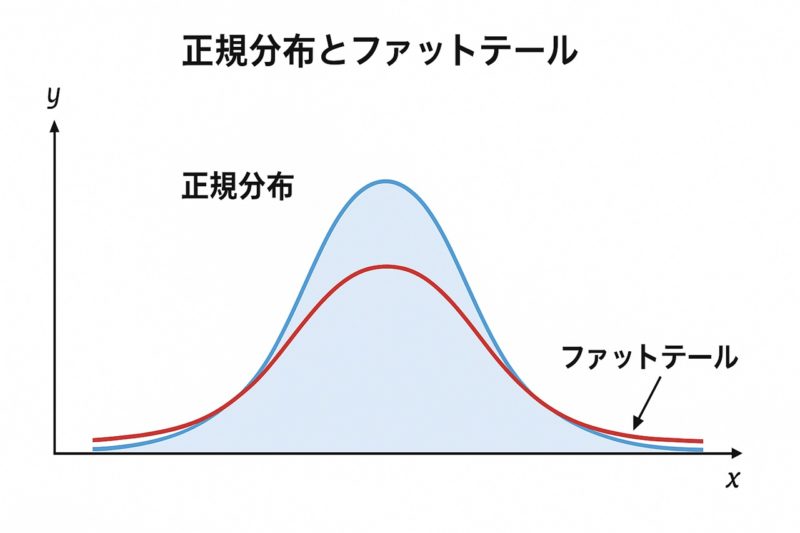

正規分布とファットテールの違い(考え方)

正規分布では「平均付近の出来事がほとんど」「極端な出来事はほぼ起きない」と想定します。

例えば、”平均から±3σ(標準偏差3倍)以上の出来事はほぼゼロに近い確率”という前提です。

しかし、実際の金融市場では、数十年に一度のはずの暴落が数年に一度のペースで起きるという現象が繰り返されています。これは、

分布の端(テール)が細いのではなく、太い

つまり ファットテール だからです(ファットとは「太い」という意味です)。

- 正規分布では → 「滅多に起きないことは、本当に滅多に起きない」

- ファットテールでは → 「滅多に起きないはずのことが、意外と起きる」

この 「意外と起きる」部分が積み重なることで、金融危機やショックが現実になります。

正規分布とファットテールを図解すると以下のようになります。

正規分布の端の部分(青線の先端の部分)が「テール」です。「テール」は”尾”という意味です。正規分布は、データが発生頻度に応じて集まって、それが波のような形で分布し曲線を描いています。

正規分布では、発生する確率は平均値に近い部分に集中し、テールの細い先端部分はほぼ発生しない極端な値を含んでいます。発生する確率が正規分布に該当していれば、発生する確率が高いことを基に行動するでしょう。

一方、ファットテールはテール部分が太く、滅多に起きないはずのことが意外と起きる、つまり発生する確率が大きくなります。滅多に起きないことが起こりやすくなり、それがいつ起こるのかも特定できません。

なぜファットテールが生まれるのか

- 人間の行動が影響する

市場は自然現象ではなく、恐怖や欲望、群集心理によって動きます。一斉に売ったり逃げたりするため、動きが連動しやすいのです。 - レバレッジと流動性

レバレッジ取引やアルゴリズム取引、流動性の枯渇などが重なると、小さなショックが一気に巨大な変動に変わる構造が生まれます。 - 市場は「独立試行」ではない

正規分布では「毎日の値動きが独立している」ことを前提にします。しかし実際は、昨日の下落が今日の恐怖を生み、今日の恐怖が明日の売りを呼ぶ、という連鎖構造があります。

これらがテールを太らせます。

ファットテールとは、「平均的な日」よりも「最悪の日」がリターンを支配する世界を意味します。普段は穏やかなのに、たった数日の暴落で何年分の利益が消える、これがファットテールの怖さです。

正規分布の世界では、暴落確率は極端に低く見積もられるため、結果的にレバレッジ過多やポジション肥大が起こります。リスクが過小評価されやすいです。ゆえに「ブラックスワン」や「想定外の大変動」が起こりますが、ファットテールの世界では「想定外は想定内」です。

市場が不安定になるほど、投資家は「想定外の大変動」を警戒し始めます。TDEXは、市場がどれだけ“ファットテールを意識しているか”を示した指標です。

TDEXは何を測っている指標か

TDEXが直接測っているのは、将来の暴落そのものではなく、

投資家がテールリスクをどれだけ意識し、備え始めているか

です。

具体的には、S&P500のオプション市場における、深いOTM(アウト・オブ・ザ・マネー)、特に下方向(急落)を想定したプットオプションの価格構造から算出されます。

これは「恐怖が顕在化してから慌てる」のではなく、恐怖が芽生え始めた段階を捉える仕組みで、スキュー指数とよく似ています(後述します)。

TDEXは、今後30日間の弱気なセンチメントとテールリスクに対する需要を評価するために、アウト・オブ・ザ・マネーのプットオプションの価格を測定しています。OTMで3標準偏差のプットオプションに焦点を当てることで、トレーダーが「テールイベント」と呼ばれる大きな下落に対してどれほど懸念しているかを反映します。

TDEXの上昇は、暴落リスクへの備えの需要の高まり、または大規模な売りに対する懸念の高まりを示唆しています。一方、TDEXの低下は市場の雰囲気が落ち着いており、テールリスクに対するヘッジの緊急性が低いことを示しています。

VIXとの決定的な違い

よく比較される指標にVIX指数がありますが、両者は役割が異なります。

| 指標 | 主に示すもの |

|---|---|

| VIX | 近い将来の平均的な変動の大きさ |

| TDEX | 想定外の大きな下落への警戒度 |

VIX指数が低くてもTDEXが高いことは珍しくありません。これは「普段は静かだが、最悪の事態だけは警戒されている」状態です。TDEXは“静かな相場の裏側”を映す指標です。

なぜプロが見るのか

- 暴落は「静かな時」に準備される

- 表面の安定感と、裏の不安は一致しない

TDEXは、市場心理の“深層”を読む指標として使われます。

TDEXの見方

TDEXを見る際の基本は「水準」と「変化」で、次の2点が重要です。

- 現在の水準が高いか低いか

- 上昇・低下のスピード

単独の数値よりも、過去との比較が本質です。

- VIX指数が低くてもTDEXが高い → 静かな市場だが、裏では警戒が強い

- VIX指数が高くてもTDEXが低い → 買い場探し

- VIX指数とTDEXが同時に上昇 → 本格的なリスクオフ局面

- VIX指数とTDEXが低い → リスクオン局面

TDEXの水準別・目安と解釈

TDEXに絶対的な基準はなくあくまで過去のTDEXの水準との比較が本質ですが、現在のTDEXの相対的な位置を把握することは重要ですので、当サイト「株式マーケットデータ」では過去10年分のTDEXのデータからTDEXの平均値と標準偏差±1σを算出し、チャートに表記しています(市場環境は変わりますので、過去10年のデータから算出するのがベターと判断しています)。

| ゾーン | 定義 | 解釈 | 注意点 |

|---|---|---|---|

| 高水準 | 標準偏差+1σ以上 | テールリスクへの警戒が強い。市場が極端な変動を意識。保険(ヘッジ)需要が高まっている。 | 大きなイベント前後。すでに悪材料が織り込まれ始めている可能性。 |

| 中立 | 平均値 | 通常水準。ファンダメンタルズ主導の相場。トレンドフォローが機能しやすい。 | リスクは意識されているが過度ではない。 |

| 低水準 | 標準偏差-1σ以下 | テールリスクへの警戒が弱い。市場は楽観的。極端な事態をほとんど想定していない。 | 将来的なショックに対して脆弱。「油断ゾーン」になりやすい。 |

| 急騰局面 | 標準偏差+1σを極端に上抜け | システミックリスク懸念。流動性低下・パニック | 短期的には売られ過ぎ。中長期では転換点になることも。 |

スキュー指数とTDEXは、同じ「ディープOTM」を見ていても役割が違う

先述の通り、スキュー指数とTDEXは、S&P500のオプション市場における、深いOTM(以下「ディープOTM」と表記)オプションを対象としており、共通点が多い指数です。明確な共通点は以下の通りです。

スキュー指数とTDEXの共通点

- S&P500オプション市場がベース

- ディープOTM(特にプット)を重視

- 通常のボラティリティでは見えないテール部分を拾う

ここまでを見ると「よく似た指標」に見えますが、測定しているものの本質はまったく異なります。

まず違いを一言でいうと、

| 指標 | 一言でいうと |

|---|---|

| スキュー指数 | 「下落リスクがどれだけ高く評価されているか」 |

| TDEX | 市場が「極端な下落に対してどれだけ本気で備えているか」 |

となります。

ひとつずつ説明します。

スキュー指数が示すものは「下落リスクの歪み」

スキュー指数は、

OTMプットのインプライド・ボラティリティが、ATMオプションに対してどれだけ割高か

を数値化した指標です(意味がわからなくても大丈夫です。読み進めて下さい)。

これは、市場が下落リスクをどのような形で評価しているか(非対称性・歪み)を表しています。重要なのは、スキュー指数が示しているのはボラティリティの歪み、つまり「形(構造)」であって、「強さ」ではないという点です。

スキュー指数はボラティリティの歪みを測定した指標ですので、スキュー指数が高いからといって、市場が危機を”強く”警戒しているとは必ずしも言えないのです。スキュー指数は”強さ”を示していませんので、警戒の強さがわからないのです。

スキュー指数は「下落リスクが相対的にどう評価されているか」を示す指標であり、「どれだけ本気で備えているか」までは直接示しません。

TDEXが示すものは「テールリスクへの本気度」

一方、TDEXは、

極端な下落(テールイベント)に対して、市場参加者が実際にどれだけ“保険料”を支払い、備えているか

に焦点を当てた指標です。

歪みの有無ではなく、テール部分そのものにどれだけ資金が集まっているかを捉えた指標です。スキュー指数では捉えられない警戒の”強さ”を捉えているのです。

そのためTDEXは、

- 平常時は比較的落ち着いた水準にあり

- 市場が将来の大きな下落を意識し始めると、明確に上昇する

という特徴を持ちます。変化が読み取りやすいのがTDEXの素晴らしい点です。

スキュー指数とTDEXは、同じディープOTMを見ていても、見ているものが違うのです。

スキュー指数とTDEXはどちらが優れているか?という点については、優劣はありません。役割が違います。スキュー指数が「ボラティリティの歪み(形)」を測るのに対し、TDEXは「極端な下落に対して市場がどれだけ本気で備えているか(強度)」を測る点が決定的に異なります。

危機の兆候を立体的に捉えるには、両者を区別して理解することが不可欠です。

高水準・低水準の意味を誤解しない

TDEXが高い=すぐ暴落?

いいえ。

- 「市場が保険を買い始めている」状態

- 不確実性や懸念が増している兆候

を示すに過ぎません。

TDEXが低い=安全?

いいえ。

- 警戒が薄れている

- リスクが過小評価されやすい

局面とも言えます。

TDEXの実践的な使い方

①リスク管理の補助指標として

- ポジションサイズ調整

- レバレッジ抑制

- ヘッジ検討

②他指標との組み合わせ

- VIX × TDEX

- 株価指数 × TDEX

- 金利・クレジット指標 × TDEX

- TDEX単体ではなく、必ず“組み合わせ”で使うのが基本

③逆張り・順張りのヒント

- TDEXが極端に高い → 恐怖のピーク接近

- 低水準が長期化 → ショック耐性が低下

注意点と限界

- TDEXは未来を予測する指標ではない

- 短期売買のシグナルには不向き

- 突発イベントは事前に完全には織り込めない

TDEXは「警報装置」であって「予言者」ではありません。

まとめ|TDEXは“静かな危機”を映す鏡

Nations TailDex(TDEX)は、

- 市場がどれだけ極端なリスクを恐れているか

- 表面上の安定の裏にある不安

を可視化する高度なリスク心理指標です。

VIX指数や価格指標だけでは見えない「テール」を意識することで、

- 過度な楽観を避け

- 危機時の判断精度を高める

ことが可能になります。

TDEXは、“何も起きていない時”ほど価値を発揮する指標です。

- 当ページは、Nations TailDex(TDEX)の解説と推移(チャートと時系列)を掲載したページです。

- Source:Nations

- Nations TailDex(TDEX) historical data&chart