米国の社債スプレッド(投資適格社債のスプレッド)の最新データを速報で掲載しています。

米国企業の投資適格社債のスプレッドは、社債と国債の金利差から社債の需要の強さを見るための指標です。これは、社債のリスクプレミアムであり、社債の信用スプレッド(信用リスクプレミアム)です。この社債スプレッドは、景気後退期前に上昇しやすく、景気後退期の前兆・予兆シグナルとして機能しやすく、FRB(連邦準備制度理事会)は、株価よりもこの社債スプレッドを重視しやすいので注目度が非常に高い指標です。当ページでは、社債に埋め込まれたコール・オプション(繰上償還)などの影響を除外したOASの社債スプレッドを掲載していますので、FRBが重視している純粋な社債スプレッドを見ることができます。

当ページでは、米国企業の投資適格社債全体の社債スプレッドと、AAA格・AA格・A格・BBB格の個別の社債スプレッドの推移を掲載しています。まずは、最も注目される投資適格社債全体の社債スプレッドを見てみましょう。

AIによる社債スプレッドの重要度評価

社債スプレッドは、企業の信用リスクや市場全体のリスク許容度を測定する重要な指標で、企業の借入コストに影響を与え、設備投資や経済活動に波及する。景気循環や金融ストレスの状態を映す「市場の健康状態」を示す。スプレッドの拡大は、企業の破綻リスクや信用不安を反映し、リスクオフ(スプレッド拡大)やリスクオン(スプレッド縮小)の動きが投資家心理を測定する重要な要素となる。スプレッドは景気後退期に拡大しやすく、金融市場や実体経済の不調を早期に察知できる。市場で日々取引されるデータに基づいているため、リアルタイムでの状況把握が可能である。ただし、基準となる国債利回りの動向に引きずられる場合があり、純粋な信用リスクの評価が難しい場合がある。スプレッドが拡大する原因が、個別企業の問題か市場全体のリスク回避姿勢かを判別するには追加分析が必要。

AIによる指標の重要度評価は”辛口評価”の設定になっています。見方の詳しい説明は「AIによる指標の重要度評価について」を参照。

- AIによる社債スプレッドの重要度評価

- チャート(社債スプレッド(投資適格社債のスプレッド))

- チャート(格付け別の社債スプレッド)

- 社債スプレッドの関連指標

- [速報] 最新データ|社債スプレッドの時系列(historical data)

- 社債のスプレッドとは?社債のリスクプレミアム

- 社債スプレッドはリスク資産の需要が測れる指標!

- FRBが株価より重視する傾向がある社債スプレッド

- 社債スプレッドの水準と目安とFRBの利上げ・利下げの関係

- ISM非製造業景況指数と社債スプレッドは逆相関しやすい

- 社債スプレッドはこう見る!上昇・低下の意味

- 社債の需要と景気後退のチャート

- 投資適格社債の格付け「AAA格・AA格・A格・BBB格」の違い

- BBB格の社債が圧倒的に多い!

チャート(社債スプレッド(投資適格社債のスプレッド))

(日次)社債スプレッド(全体)のチャート

社債スプレッド(全体)の推移を示したチャートです。

(日次)社債スプレッド(全体)とS&P500のチャート

社債スプレッド(全体)とS&P500の推移を示したチャートです。

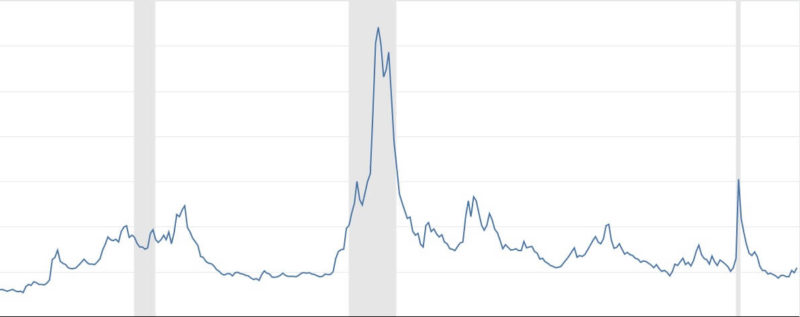

(月次)社債スプレッド(全体)の長期チャート

社債スプレッド(全体)の長期の推移を示したチャートです。米国の景気後退期との比較チャートにしています。

(月次)社債スプレッド(全体)とS&P500の長期チャート

社債スプレッド(全体)とS&P500の長期の推移を示したチャートです。

社債スプレッドを表示中

- スマホはチャート画像タップで拡大表示します。

- チャート上部のタブ(ボタン)をクリックするとチャートが切り替わります(選択中のタブは濃い青色)。

- こちらの「社債スプレッド(全体)」のチャートは、米国の投資適格社債全体のスプレッドのチャートです。米国の投資適格社債全体のリスク動向を表しています。投資適格社債は「AAA格・AA格・A格・BBB格」がありますが、その全体の社債スプレッドです。この社債スプレッドをFRBは重視しており、市場で最も注目されています。

- 日次チャートのピンク色の期間は、社債スプレッド(全体)が警戒水準である1.5%以上をつけた期間です。

- 月次チャートは、月末のデータを反映しています。

- 月次チャートは、S&P500と米国の景気後退期との比較チャートを掲載しています。月次チャートの灰色の囲みの期間が米国の景気後退期(リセッション期)です。米国の景気後退期間の解説と推移は「景気後退期間(米国・アメリカ)」のページを参照してください。

- 社債スプレッド(全体)の警戒水準である1.5%に点線を引いています。

チャート(格付け別の社債スプレッド)

(日次)AAA格の社債スプレッドのチャート

AAA格の社債スプレッドの推移を示したチャートです。

(月次)AAA格の社債スプレッドの長期チャート

AAA格の社債スプレッドの長期の推移を示したチャートです。

AAA格の社債スプレッドを表示中

(日次)AA格の社債スプレッドのチャート

AA格の社債スプレッドの推移を示したチャートです。

(月次)AA格の社債スプレッドの長期チャート

AA格の社債スプレッドの長期の推移を示したチャートです。

AA格の社債スプレッドを表示中

(日次)A格の社債スプレッドのチャート

A格の社債スプレッドの推移を示したチャートです。

(月次)A格の社債スプレッドの長期チャート

A格の社債スプレッドの長期の推移を示したチャートです。

A格の社債スプレッドを表示中

(日次)BBB格の社債スプレッドのチャート

BBB格の社債スプレッドの推移を示したチャートです。

(月次)BBB格の社債スプレッドの長期チャート

BBB格の社債スプレッドの長期の推移を示したチャートです。

BBB格の社債スプレッドを表示中

- 米国の投資適格社債「AAA格・AA格・A格・BBB格」それぞれの社債スプレッドのチャートです。投資適格社債「AAA格・AA格・A格・BBB格」の違いは、当ページ下の解説欄を参照して下さい。

- 月次チャートは月末のデータを反映しています。

- それぞれ社債スプレッド(全体)との比較チャートにしています。

- 月次チャートの灰色の囲みの期間が米国の景気後退期(リセッション期)です。

- 社債スプレッド(全体)の警戒水準である1.5%に点線を引いています。

社債スプレッドの関連指標

米国のハイイールド債スプレッド

当ページでは、米国の投資適格社債のスプレッドを掲載していますが、米国の投資不適格社債のスプレッドである「ハイイールド債スプレッド」は、以下のページで掲載しています。

LQD(投資適格社債ETF)・HYG(iシェアーズiBoxx米ドル建て投資不適格社債ETF)・CMDI(社債市場ディストレス指数)

投資適格社債(BBB以上の信用格付け)で構成されるETF「LQD(投資適格社債ETF)」、投資不適格社債(ジャンク債・ハイイールド債)で構成される「HYG(iシェアーズiBoxx米ドル建て投資不適格社債ETF)」、社債市場が機能しているか機能不全に陥っているか、窮迫度を測る指標「CMDI(社債市場ディストレス指数)」の解説と推移は、以下のページで掲載しています(解説付き)。

[速報] 最新データ|社債スプレッドの時系列(historical data)

| 日付 | 全体 | AAA格 | AA格 | A格 | BBB格 |

|---|

米国の社債スプレッドの解説

社債のスプレッドとは?社債のリスクプレミアム

当ページの「社債スプレッド(全体)」は、公的に発行された投資適格(BBB以上の信用格付け・ムーディーズ・S&P・フィッチの平均に基づく)とみなされる社債で構成されるICE BofA米国企業インデックス(米ドル建て)と、財務省証券(米国債)のスポットレートのイールドカーブ(利回り曲線)である「スポットトレジャリーカーブ(spot treasury curve)」のスプレッド(金利差)です。スポットトレジャリーカーブは、債券の価格設定のベンチマークです。

社債スプレッドをわかりやすく簡単に解説「社債の信用スプレッド」

社債スプレッドは、簡単に言うと米国の社債(投資適格)と米国債の金利差から、米国の社債の需要の強さを見るための指標です。国債の金利と比較して、どれだけ社債の金利が上乗せされているかを見て社債の需要の強さを測ろう、という指標です。社債スプレッドは「社債のリスクプレミアム」であり、「社債の信用スプレッド」とも言われています。

OASとは?

当ページで掲載している米国の社債スプレッドは、すべて「OAS(Option-Adjusted Spread)」です。これは、社債に埋め込まれたコール・オプション(繰上償還)などの影響を除外して純粋な信用スプレッドを測っているという意味です。

社債スプレッドはリスク資産の需要が測れる指標!

金融市場で取引されている大半の資産はリスク資産(危険資産)で、その代表は株式ですが、社債もリスク資産に分類されます。リスク資産とは、将来得られる収益が不確実性を伴う資産ということですが、これは「無リスク資産」に対して言われるものです。無リスク資産とは、将来的に価格変動リスクがない資産です。つまり、リスクがない資産です。リスクがない証券は存在しませんが、中でもリスクが少ない安全資産として捉えられているのが国債ですので、一般的に無リスク資産と言う場合は長期の国債を指すことが多いです。

このリスク資産と無リスク資産の金利差からリスク資産の需要を測る指標が「社債スプレッド」です。

FRBが株価より重視する傾向がある社債スプレッド

FRB(連邦準備制度理事会)が株価よりも重視する傾向があると言われているのが、当ページで掲載している米国企業の社債スプレッド(社債と国債の金利差)です。FRBは金融緩和の一環「社債購入プログラム」で社債を購入しています。リスク資産への需要を重視する傾向があり、社債が大きく売られると金融システムの混乱を招くため、それを未然に防ぐ目的で支援をしています。

社債スプレッドの水準と目安とFRBの利上げ・利下げの関係

社債スプレッドが上昇すると、企業の債務(借金)が問題となってきますので、FRBはこの水準を重視しています。社債スプレッド(全体)は1.5%がFRBが警戒する目安の水準と言われており、1.5%以下であれば利上げはしやすい、1.5%を超えてくれば利上げはしにくく利下げに動くべき水準、と見られています。これは過去に1.5%を超えた1年後にはFRBが利下げに動いたことが多かったことからそう見られるようになりました。ゆえに、社債スプレッドは、まず「社債スプレッド(全体)」をご覧いただくのがいいと思います。

ISM非製造業景況指数と社債スプレッドは逆相関しやすい

社債スプレッド(全体)は、ISM非製造業景況指数と逆相関しやすい傾向があります。ISM非製造業景況指数は景況感、つまり景気を示す指標です。景気が悪化すれば社債スプレッドは上昇しやすく、景気が回復すれば社債スプレッドは低下しやすい傾向があります。

ISM非製造業景況指数は、以下のページで掲載しています。

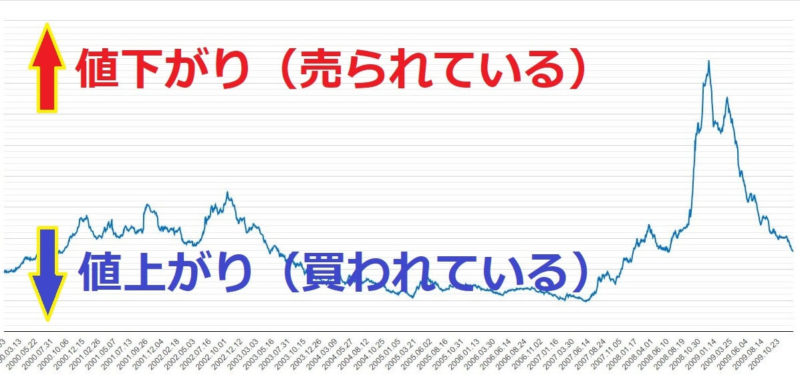

社債スプレッドはこう見る!上昇・低下の意味

社債スプレッドは、

- 上昇するほど社債が売られて値下がりしていることを示します(社債から資金流出)

- 低下するほど社債が買われて値上がりしていることを示します(社債に資金流入)

社債の需要と景気後退のチャート

こちらは、1996年から2022年1月までの社債スプレッド(全体)のチャートです。灰色の囲みの期間が米国の景気後退期を示しています。いずれも景気後退期前から社債の資金流出が見られます。リスク資産への需要が後退すると社債の利回りは上昇することから、社債スプレッドも水準を切り上げる傾向があり、景気後退が懸念される頃からその動きが出ていることがわかります。これはハイイールド債のスプレッドと同様の動きです。

投資適格社債の格付け「AAA格・AA格・A格・BBB格」の違い

米国の社債には、大きく分けて「投資適格(Investment Grade)」と「投資不適格(Non-Investment Grade/ハイイールド債)」の2つのカテゴリーがあります。投資適格社債は、信用力が比較的高く、デフォルト(債務不履行)のリスクが低いと評価された社債です。大手企業や財務体質の安定した企業が発行します。投資適格社債は、信用格付けにより「AAA・AA・A・BBB」の種類があります。

当ページでは、ICE BofAの債券指数のそれぞれの社債スプレッドを掲載しています。ICE BofAとは、正式名称:ICE Data Indices(旧 Merrill Lynch Indices)で、債券市場を可視化するための指数(インデックス)を作成しています。指数の構成にあたっては、格付け機関のムーディーズ・S&P・フィッチのデータを参考にして分類されています。格付け機関のムーディーズ・S&P・フィッチの投資適格社債の分類は、以下のようになっています。

| Moody’s | S&P / Fitch | 意味 |

|---|---|---|

| Aaa | AAA | 最上級、安全性が極めて高い |

| Aa | AA | 非常に高い信用力 |

| A | A | 高い信用力 |

| Baa | BBB | 信用力はあるが、経済状況に影響を受けやすい |

これら格付け機関の評価を参考にICE BofAの債券指数は分類されますが、格付けの扱いについては「最低格付け」が採用されるのが基本です。例えば、ある社債がムーディーズでは「Aa」、S&Pでは「BBB」、フィッチでは「A」であったとするなら、S&Pの「BBB」が最も低いため、その社債はICE BofAでは「BBB」と判断されます。

ICE BofAの債券指数は、毎月末に再構成(リバランス)されており、常に最新の格付けを反映して再計算されています。

BBB格の社債が圧倒的に多い!

米国の投資適格社債は、BBB格の社債が全体の50%以上を占めており、全体の構成で圧倒的に多いです。そのため、AAA格からA格よりBBB格の社債スプレッドが全体の社債スプレッドに強く影響します。また、OASは単純平均ではなく時価総額加重平均であるため、個別の社債スプレッドと全体の社債スプレッドはズレが出ます。

- 当ページは、米国企業の社債スプレッドの推移(チャートと時系列)を掲載したページです。

- 速報値を掲載し、改定値で修正があった場合は改定値を上書きして掲載しています。

- 米国企業の社債スプレッド(OAS:オプション調整済み)

- 単位:%

- 季節調整なし

- ICE BofA US Corporate Index Option-Adjusted Spread(OAS) historical data&chart