ナスダック(NASDAQ)がベアマーケット入り

ナスダック総合指数(以下「ナスダック」と記載)は現在(2022年5月13日時点)、ベアマーケット入り中です(下落相場入り)。

ベアマーケット入りの判定は株価20%以上の下落が目安で、2022年5月13日時点で高値から27%程度下落していますので、ナスダックはベアマーケット入りしている所です。

ナスダックのテクニカル分析&戦略については、姉妹サイト「株初心者のための株式投資と相場分析」のトップページの”直近のテクニカル分析”の欄で数年来書いており(以下「姉妹サイト」と記載)、当サイト「株式マーケットデータ」のツイッターを開始してからも逐一テクニカル分析&戦略をツイートしてますが、最近は他のデータと色々組み合わせて書くことが多く、ごちゃ混ぜになってしっかり伝わってなかったら具合が悪いので、この辺でこれまでの推移のおさらいと今後のトレード戦略などを書こうと思います。

長丁場のブログになりますが、テクニカル分析の参考にもなると思いますし、これまでの戦略もこれ以上ないだろうという状態で来ており参考にならないことはないと思いますので、よかったら最後まで読んでいただけたらと思います。もちろん今後も上手くいくという保証はありませんが、それを前提に読んでいただけたらと思います。

ナスダックの新高値更新からストンのパターンの終わりは壊滅的?

姉妹サイトで1年以上前から、

という旨を1年以上載せていました。

一方、このパターンの最終局面の初動を捉えられたらおいしいので、短期トレンドの転換が出た所でことごとく仕掛けて、短期トレンドの転換がだましになれば即損切りで対応しようという戦略で来ていました。

上昇トレンド中も短期トレンドの転換はしっかり効いていましたので、実際は上昇した所の短期トレンドの転換で売りで仕掛けて、下落した所の短期トレンドの転換でヘッジを入れる、という戦略でもって、上昇トレンド中も波の下落方向だけは細々取れていたわけですが、

この短期トレンドの転換がズバリ効いて、高値の売りポジションを持てている所です。

さて、このパターンの終わりの「壊滅的」というのは、だいたいどれくらいか?

ですが、それに傾向はないので正確なことは言えませんが、20%程度の下落なら調整の範囲内ですのでそれはない。筆者は50%程度と書いてましたが、それはだいたいです。バフェット指標なりを見れば過熱が凄まじく、半値になってやっとフェアバリュー程度でしたので、ナスダックも50%の下落があっても全くおかしくない、流動性低下でもっといく?という所でしたが、予想などはどうでもよく、予想だけで戦略は立てれないです。

予想は長期的に慣らせば50%の成功率がいい所だと思いますので、そんなものはアテにしないです。ファンダメンタルズ+テクニカルで戦略を立てます。それには予想も入るのですが、必ずテクニカル分析が合致する戦略でなければならないとしています。それが最も確率が高いと思ってますし、ファンダメンタルズとテクニカルが合致していなければ見送りで休んでいいとも思ってます。

テクニカル分析は、姉妹サイト「投資戦略」で記載しているcharTarde(チャートレード)を用いています。

と、そんな話は置いといて、ここからはナスダックの最高値からのテクニカル分析について書いていきます。

ナスダックは三尊天井からの下落

NYダウも同様ですが、ナスダックは三尊天井が完成した所からの下落になっています。

結果的にネックライン割れから下降が綺麗に出た形になっていますが、ネックライン割れがだましかなぁという局面もありました。

筆者がここで見てたのはフラッグ型でしたね。これは姉妹サイトでもツイッターの方でも書いていました。

ナスダックのフラッグ型の下抜け

ナスダックの「新高値更新からストンと下がるパターン」の上昇トレンドの終わりは、このフラッグ型の下抜け時点で判定できそうだ、としていました。

フラッグ型は、上昇トレンドor下降トレンドの最中のトレンドの休止のパターンです。

このナスダックは「上昇フラッグ型」というチャートパターンですが、この上昇フラッグ型は、このフラッグの中で推移している間は高値と下値を切り下げて推移するので、一見すると下降トレンドに見えるのが特徴ですが、これは上昇トレンド中の休止の型ですので、通常はレジスタンスライン(上の青線)を上抜けて上昇トレンドが継続する可能性が高いパターンです。

しかし、それに反して上昇フラッグ型のサポートライン(下の青線)を下抜けた場合、これまでの上昇トレンドが崩れたことを意味しますので、これを下抜けた時点で「新高値更新からストンと下がるパターン」が終わったんじゃないかという判定をしていました。

また、このトレンドラインの引き方ですが、以前は普通に上ヒゲ・下ヒゲを繋いで引いていましたが、内部トレンドラインの方が効いてるんじゃないかということで、内部トレンドラインで見るようにした経緯もありましたね。内部トレンドラインは、ローソク足の実体でラインを繋ぐ方法ですが、詳しくはリンク先の解説を読んでください。

この内部トレンドライン(のサポートライン・下の青線です)の割れのだましが出れば、上昇トレンドが崩れたことの否定になりますので、しばらくの間この内部トレンドラインを見てましたね。

いい感じで推移してましたので、決まってる!と判断していたわけですが、

ここで一旦抜いてきたんですよね。

ここで筆者は戦略に気弱になってたと思いますが、「この内部トレンドラインを上抜けた所はヘッジで様子見しましょう、だましのパターンもありますので」としていましたので、ここはヘッジでカバー、再度下落してちゃんとだましのパターンになってくれましたので、内部トレンドライン割れ時点でヘッジ外しになりましたね。全部戦略は事前に書いていましたので、この辺は問題なかったです。

ナスダックの保ち合い下抜け

そこから下落したもののナスダックは保ち合い水準での下落となりました。

この保ち合いで推移している間、そしてこの保ち合いを上抜けた場合は20%程度の下落で済みますので、この下落で済むなら調整の範囲で終わるという所で、筆者の壊滅予想は見事に失敗、詫びるつもりでしたが、下抜けてくれましたので壊滅予想はまだ生きてる所です。

と、そんな予想はどうでもいいですが、この保ち合い中は色々ありましたね。22年3月にPKO(株価維持政策)入って無理矢理押し上げられたり、パウエルFRB議長の0.75%利上げ否定発言で大陽線から大陰線が出るという稀なパターンも出ました。

戦略では、この保ち合いのサポートライン上抜ければヘッジを入れ、下抜けたらヘッジを外すという戦略にしていましたので、最近は上抜けたり下抜けたりしてヘッジの対応で忙しい局面でしたが、ちゃんと下抜けていい相場になった、という所です。

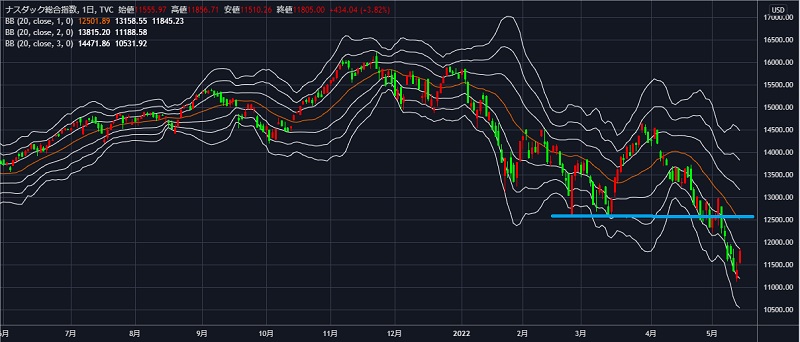

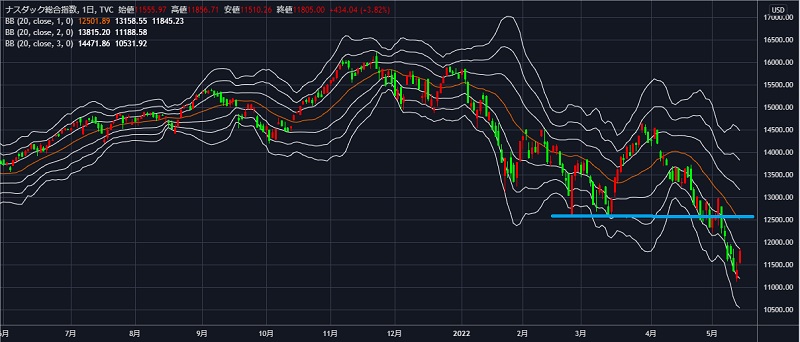

ボリンジャーバンド-2σのバンドウォークとこれから

さて、保ち合いを下抜けてからは、ボリンジャーバンド-2σのバンドウォークで強い下降トレンドが発生しました。

これまでの推移でボリンジャーバンドの-1σが効いてるので、短期トレンドの転換の判断は-1σでOK、ヘッジのタイミングもそこでOKと思います、という旨を姉妹サイトやツイートで書いていました。

2022年5月13日時点でバンドウォークが剥がれて、-1σにタッチして小さい上ヒゲをつけて引けてますので、ヘッジをかけるタイミングはこの-1σを明確に上抜けた時点でOKだと引き続き思ってます。

一方、トレンド発生時はボリンジャーバンドの-1σと-2σの間で推移している間はトレンド継続の形ですので、この下降トレンドは2022年5月13日時点でまだ生きてる所です。

ローソク足の組み合わせのパターンとしては、11日から13日にかけて酒田五法の三川明けの明星に近い型が出ており、売り方にとっては嫌なパターンが出ています。この11-13日のナスダックの型は、三川明けの明星とは型は少し違いますが警戒できる所です。

今時、酒田五法使う?みたいな話もあると思いますが、ローソク足の組み合わせのパターンやチャートパターンは知っていれば知っているだけいいと思ってます。悪い型が出れば警戒できますから準備ができる。ヘッジのタイミングや損切りのタイミングなどで迷いがなくなります。また、ローソク足の組み合わせのパターンは、そもそも数手のローソク足の組み合わせでの判断で短期ですので、そもそもだましが多くて当然です。短期ほどだましが多い。それをディスってもしょうがないです。それより、だましが多くても確率高めのパターンを知ってるだけで当たる確率を上げるには役立ちますし、指標は一つだけで判断するものではないですから、併用する一つのパターンとして知ってるに越したことはないと思ってます。だましが出ることを前提にだましをカバーするトレードをするのが普通です。だましはヘッジでカバーできます。ヘッジで微妙に含み益減ると思いますが、それも前提が当然です。

他方、ツイッターの方で「ナスダックの短期と中期の騰落レシオがゴールデンクロスするかここで叩かれるかの瀬戸際」というツイートをしましたが、例えばここからゴールデンクロスすれば買い推奨ということではないです。そこはヘッジのタイミング。それも補足でツイートしましたが、現在ボリンジャーバンドの-1σスレスレの水準ですので、ゴールデンクロスした場合は、おそらく-1σも抜いてくると思いますので、その抜けは売りのヘッジのタイミングとして精度が高いということです。

ナスダックは、相場が崩れて下降トレンドが出ています。ちょっとしたリバウンドを狙う等は話が別ですが、買いで攻めるのは下降トレンドの底打ちが出た時です。それ以外は戻り売りが基本です。過剰流動性の低下もまだ織り込みきれてないと思いますし、コモディティ価格も高値でとどまっている所ですし。

下降トレンドの底打ちは、おそらくしっかりチャートパターンが出るはずです。ナスダックはテクニカルが効く指数ですしね。底打ちのチャートパターンとはダブルボトムだったり、逆三尊などです。

あるいは、FRBがスタンスを変えてきた場合。

現在は過剰流動性の終わりの相場です。FRBが生んだ過剰流動性の結果の相場です。FRBがスタンスを変えてきた場合というのは、再度緩和によって過剰流動性を生む場合です。その場合は価格が極端に上がると思いますので、それがシグナルになると思います(この場合は明確なチャートパターンは出ないと思います)。

それがない間は、変に買いで攻めるとかはなしだと思います。価格のメドなどで買いを入れるなどもなしだと思います。テクニカル的に理屈がないです。

それが合ってるか間違ってるかはわかりませんし、売られ過ぎと言えば売られ過ぎと見れますので、何が正しいかはわかりませんが、トレード判断で必ずテクニカル分析を入れるのであれば、相場崩れてますので、底打ちのチャートパターンが出るまでに買いで攻めるという戦略はまずないです。スパイクローとかが出れば考え方を変える必要があると思いますが、事態が急変しないと出ないと思いますので、その線は今の所ないと思います。

保ち合いを回復した場合

一方、もう一つ書いておきたいのは、

この保ち合いの下限のラインですが、ここを株価が回復した場合です。

回復した時点では、売りポジションにはヘッジがかかってるはずです(現在はボリンジャーバンドの-1σをヘッジのポイントとしていますので)。

ここを回復した場合、ヘッジかかったポジションはそのまま保留し、新規で試し買いを入れるのはアリだと思います。回復した場合は保ち合い下抜けのだましとなって、今度は保ち合いを上抜ける確率が高くなりますので、ここは入ってもいいと思います。さらに、このラインを上抜けてもう少し上昇すればベアマーケット入りの否定にもなりますのでアリだと思います。もちろん、回復したものの再度ラインを割ってくれば即損切りの対応になりますが。

今はそんな所かなと思います。文章書きすぎてよくわからなくなってきたので、この辺りで終わりますが、また補足などがあればツイートしますので、よかったら見てください。

[補足] 水星逆行でテクニカル分析はだましが多くなる

そうそう、補足で追記しますが、現在は水星逆行期間中です。水星逆行の解説などは以下を読んでください。

水星逆行期間中は、テクニカル分析はだましが多くなる可能性があります。基本この期間はのこぎり型で推移しやすい傾向がアストロロジー分析でありますので、ヘッジ入れたりヘッジ外したりの面倒くさい相場になる可能性もあります。それは覚悟の上、前提にしておく必要があると思います。しょうがないです。変な期間なので。

[補足2] ナスダックの下落率20%ライン(ベアマーケットライン)に戦略変更

補足の2つめです(補足が多くてすみません)。

上記「保ち合いを回復した場合」の欄で、保ち合いの下限(青線)を回復した場合の戦略を書きましたが、ナスダックがベアマーケット入りか否かを判定する高値からの下落率「20%ライン」を見てたら、こちらの方がダントツ効いてましたので、戦略をこちらに置き換えます。

よく効いてますよね。

22年3月のPKOが入った時もこの20%ライン割れでガツンと入りましたし、近々ではパウエルFRB議長の0.75%否定発言で大陽線をつけた時も、このラインで綺麗に頭叩かれてますので、このラインを基準に戦略を置き換えます。

つまり、この20%ラインを回復した場合、ベアマーケット入りの否定になりますので、ヘッジかかったポジションはそのまま保留し、新規で試し買い。回復したものの再度ラインを割ってくれば即損切りの対応、に戦略を置き換えます(ラインの基準変えただけで戦略は同じです)。

ちなみに、20%ラインは「12969.78」です。

以後の戦略は随時ツイートしていますので、よかったら以下の公式ツイッターをご覧ください。

株式マーケットデータの公式X(旧twitter)

株式マーケットデータの公式X(旧ツイッター)START!

お知らせや投資に役立つ情報をいち早くお伝えしますので、是非フォローしてください。